Vad är en normal ränta?

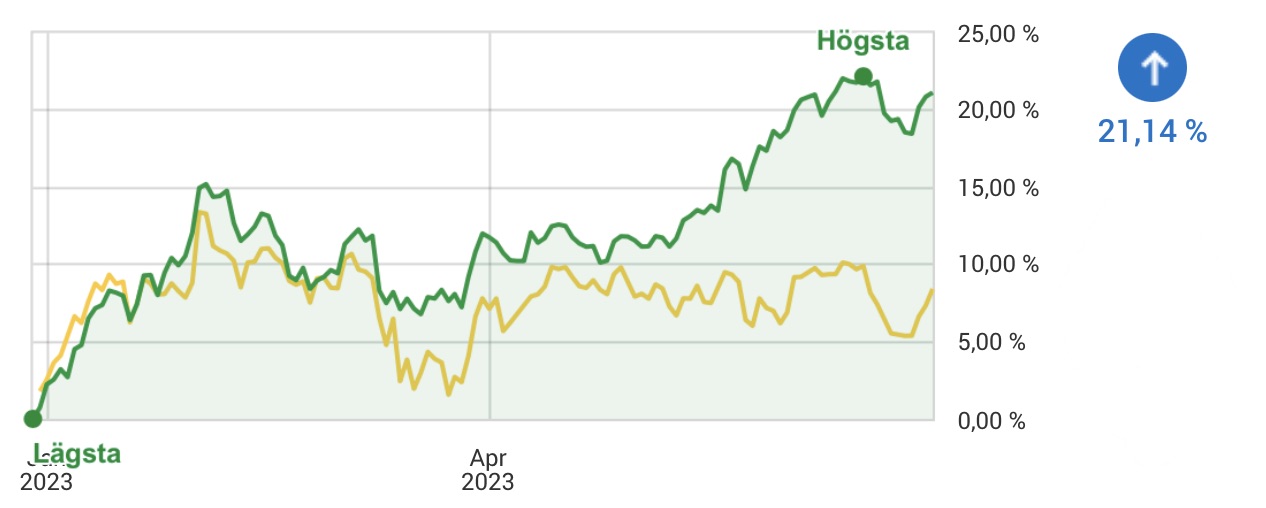

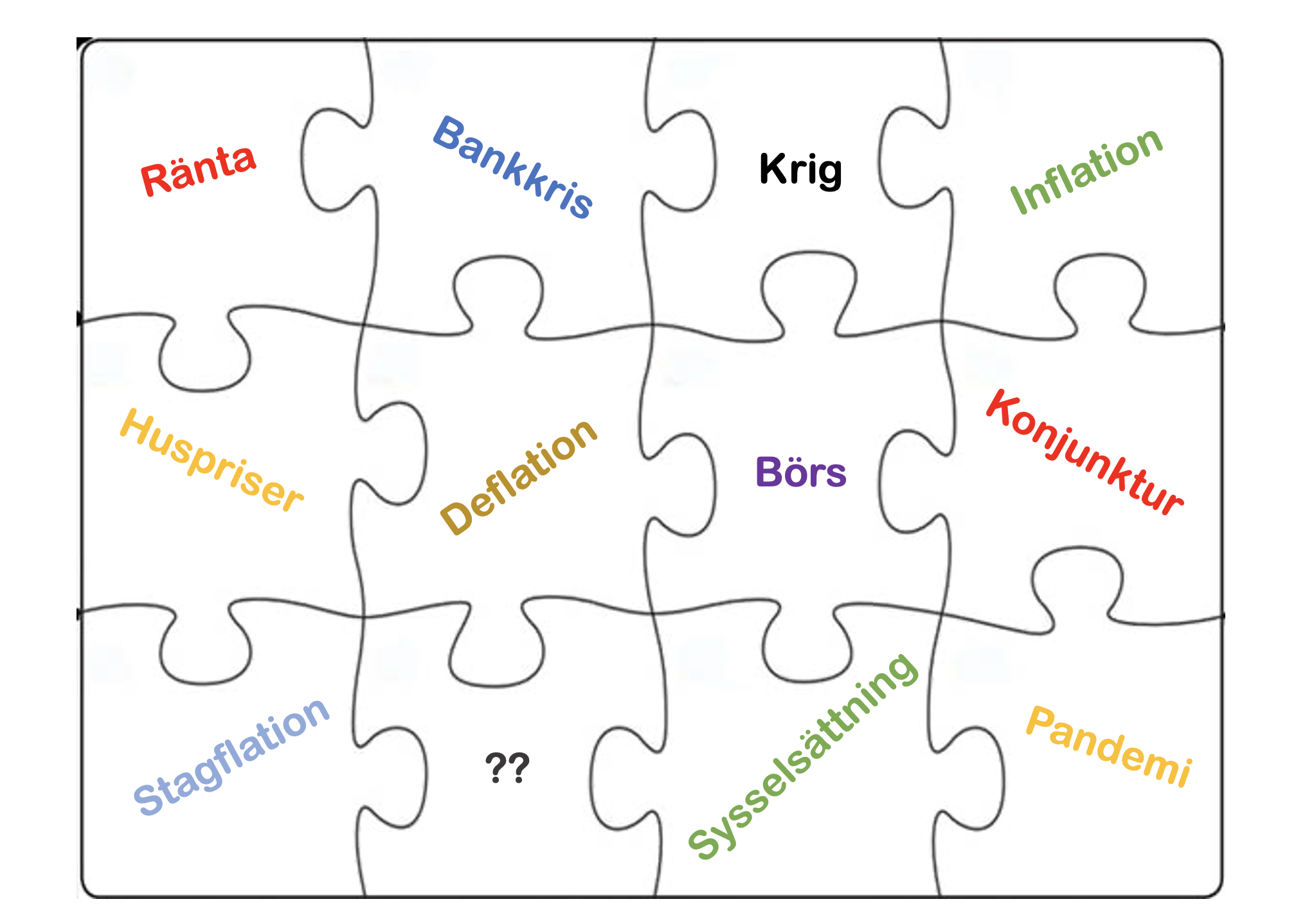

De senaste 20 åren har lärt en hel generation låntagare och sparare att en normal ränta är en låg ränta som hela tiden blir lägre. Allt ändrades när inflationen fick ketchupeffekt för två år sedan och gav världens centralbanker yrvaken panik, framför allt den svenska riksbanken. Styrräntan sköt i höjden like a bat out of hell. Den amerikanska styrräntan ligger nu på 5,25–5,5 procent och den svenska på 4,0 procent. Och just nu verkar det inte finnas någon nåd i närtid för de överbelånade, den generation låntagare som har invaggats i tron att en normal bolåneränta är 1,0–1,5 procent. Men vad är en normal ränta egentligen? Innan vi kan svara på den frågan behöver vi förstå vad ränta är. Enkelt uttryckt är ränta priset för pengar. Det är vad jag får betala för att låna någon annans sparande. Det som kallas marknadsränta utgörs av avkastningen på statsskuldsväxlar och statsobligationer. Dessa värdepapper emitteras av Riksgäldskontoret och … Läs mer